2017年真真是有些纷扰,单监管的事情就让很多人较往年累心不少:平台交易商换牌了,或者拿新牌了,必要昭告一番,生怕又被人说无牌经营;哪怕是已有大牌的交易商,也必在任何场合清楚标记或说明所持何牌;媒体在合作时也是担惊受怕,一查再查,唯恐被哪个套牌公司给坑了,或不小心撞上了个正准备卷款跑路的交易商;投资者或者居间代理(IB)更不用说,经过这些年市场的反复教育,都长了记性,对不同牌照的公司早已排了个高低先后。

因为看到的这些情况,在准备我们今年的蓝皮书的时候,我们特地策划了一个跟监管有关的章节,无他,只是想借此好好地把几大监管体系重新系统地研究一遍,也让大家透过纷扰清楚明白地看到这些监管的要求和不同牌照在含金量上的区别。

先说说英国FCA。研究的时候,我们先从英国FCA开始,因为中国地区的FCA持牌公司比较多,也更受市场认可。

FCA是依靠会员会费来运作、独立于英国政府的监管机构,权利大得很,从行业准则的建立到企业的产品营销,乃至企业内部员工的行为,都是其监管的范围。如FCA在2016年12月曾酝酿要降低CFD类交易产品的交易杠杆并禁止开户赠金行为,此消息曾让包括IG、CMC Markets、Plus500等在内的公司市值一天内总计损失近20亿美元。而且,FCA监管过程中的所有决定FCA都可以对外公告。

FCA牌照认证“入门条件”包括:公司必须为英国的实体公司或者合伙制公司,同时还要有相应具备职业资质的人员、商业计划书,完成IT系统自评调查问卷,零售经纪业务的金融服务公司是必须要接受MiFID监管(2018年开始升级为MiFID Ⅱ),此类公司还需独立完成一份MiFID IT自评调查问卷。

FCA认证通常需要6个月的时间,但如果认证公司准备不够充分,有可能要12个月才能拿到牌照。认证费用在1,500英镑至25,000英镑不等,依据业务形态不同而有所不同,业务形态越复杂费用越高。FCA的年费最低是1,084英镑,并且有非常详细的年费划分(称为“费用区块”)和计算方式,不同公司年费的差异会很大。前述两项的基础费用看起来不是很高,但据我们从从事牌照申请服务公司获得的数据,FCA直接持牌公司的申请费用约72.5万英镑(约合630万人民币),申请成功后还需要约200万英镑(约合1,740万人民币)的保证金,此中可能包括了交给提供服务的公司的中介费用。对于大型公司而言,这些申请费用可能算不得大钱,但对中小型公司,确是一笔不小的费用。而FCA间接持牌公司也就是我们今年常见的FCA AR牌,申请费用在7万英镑(约合60万人民币)左右,且无需保证金。两类牌照的资金要求一对比,大家是不是立马看出点了什么?

接受FCA监管的公司,哪怕上一年度你的收支是0,你也必须要按要求提交客户分类报告。话说通过这个报告,FCA是能够看到各家公司经营情况的,如果FCA评估是有风险的,按FCA的风格,那是会毫不客气地对外发布的。

FCA监管的一个好处是,它有赔偿机制,赔偿上限是50,000英镑(约合44万人民币),这一点相信大家从2015年1月Alpari破产事件中已经略知一二了,也因此,自那之后FCA的牌照是很多交易商宣传的招牌。

但这块招牌随着MiFID Ⅱ的实施可能正在悄悄地发生变化,不为别的,而是因为它的要求越来越高了,比如在与IB合作上,按交易量来支付IB佣金将会受到更多限制,IB要靠为客户提供有效增值服务去获取佣金了。另外,最近FCA AR牌照的清理,也可能与MiFID Ⅱ即将实施有关。关于MiFID Ⅱ的实施,目前各家公司正在研究对策,有些迎难而上,有些则转移了监管地。

接着来看澳洲ASIC。ASIC全称澳大利亚证券投资委员会,是澳大利亚独立的负责企业监管的政府部门,职责是执行金融服务法律以保护消费者、投资者和债权人的利益。虽然ASIC不是独立于政府的监管机构,但其监管机制愈发与英国FCA相近,比如它从2017年7月1日开始也实行按服务收费,这种收费的划分种类很多,类似于英国FCA的“费用区块”,收费明细也非常详细,我们在今年的蓝皮书中做了详细介绍。

ASIC发放的金融服务牌照(AFSL)持牌商在ASIC网站都可以查询。需要特别说明的,ASIC持牌公司必须要有ABN或ACN注册号。ASIC规定,如果是个人、合伙人或公司申请AFSL,首先需要有ABN(澳大利亚商业注册证)。如果没有ABN,可登录:www.business.gov.au 申请。如果是养老金信托性质的服务,可以是ACN(Australian Corporate Number)或ABN。如果是在澳大利亚的外国企业,需输入ARBN (Australian Registered Body Number)。如果三者都无,则无法申请牌照。

此外,有零售业务的AFSL持牌商,必须是外部争议解决方案(External Dispute Resolution)的会员。ASIC认可的EDR解决方案是“金融监察员服务(Financial Ombudsman Service,FOS)”。之所以强制,是因为一旦发生纠纷或争议,FOS有赔偿机制,赔偿上限是150,000澳元(约合76万人民币),一笔不小的银子呢。就这点来说,ASIC合规持牌商的牌照还是有相当含金量的。

AFSL外汇交易商的资金要求上,ASIC规定,在澳大利亚进行外汇合约自营业务,或作为外汇合约交易对手方的,要求有:

(a)1,000万澳元的一级资本;或者

(b)调整后盈余流动资金:

- 50,000澳元,加上

- 调整后负债的5%(调整后负债在100万澳元-1亿澳元间的),加上

- 调整后负债的0.5%(调整后负债超过1亿澳元的)

调整后盈余资金最高可以是1亿澳元。

·持有客户资金或资产的资金要求:

(a)客户资金需隔离;

(b)客户资金超过100,000澳元的,调整后盈余流动资金要求不少于50,000澳元(客户资金低于100,000澳元的没有调整后盈余流动资金要求);

·与客户进行交易的金融服务提供商的资金要求:

调整后盈余流动资金:

- 50,000澳元,加上

- 调整后负债的5%(调整后负债在100万澳元-1亿澳元间的),加上

- 调整后负债的0.5%(调整后负债超过1亿澳元的)

调整后盈余资金最高可以是1亿澳元。

已经是外汇交易商的资金要求与持有客户资金或资产的资金要求不重叠。

上述数据是不是已经让你眼花了?简单来说,就是调整后盈余资金至少要有50,000澳元(约合25万人民币)。

另据我们了解,目前华人公司基本无法申请到AFSL牌照,所以一般是通过收购的方式持牌(收购价格自然也是水涨船高),持牌后也有最高100万澳元(约合510万人民币)的保证金要求。这样看来,澳洲AFSL牌照虽不及英国FCA牌照费用高,但也不会是一般人眼中的一小笔资金就能搞定的。

AFSL 也有代理牌即AFSL AR牌。ASIC对两类牌照没有特别偏好,这一点与英国FCA不同,在FCA,Authorised牌照和AR牌照业务授权范围是有所区别的。AFSL持牌商对其授权的代理商的行为全权负责。

ASIC的现任主席Greg Medcraft在2017年2月曾表态说今年的监管重点是CFD差价合约这些复杂的金融产品,不过到目前为止,我们还没看到有一些实质性的政策出台。或许正如外界所说,ASIC行事总是慢个半拍,不然也不会有那么多人诟病它的不作为和效率低下。

最后我们来看看美国的NFA。提到美国NFA(全称是美国全国期货协会),大家脑海中是不是有很多联想?比如它把曾经是业界数一数二的福汇毫不留情地逐出了美国,比如受它监管的公司都是“大牌”的不要不要的,比如嘉盛、盈透。但讲真,NFA今年以来发放的牌照有些让人看不懂。

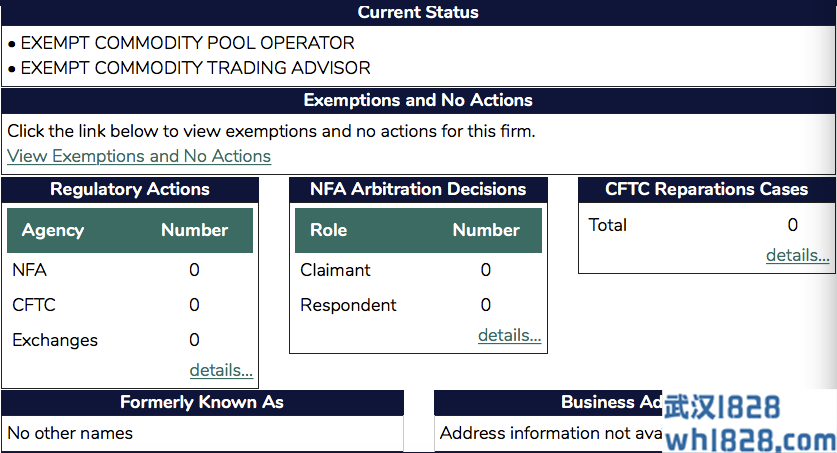

为什么这么说?今年以来,我们看到有不少公司宣称自己获得了NFA监管。截图让大家来看看:

这是一家新获得NFA CPO(商品池子运营商)在NFA网站上显示的信息,除了有当前状态的简单描述外,其他信息一概没有,包括地址信息。NFA的展示除了确实证明这是NFA发放的牌照外,我们完全无法获得更多的信息,看完确实是一肚子的问号。

除了CPO外,NFA的会员分类中还有商品交易顾问(CTA)、期货佣金商(FCM)、外汇交易商(FDM)、介绍经纪商(IB)和掉期交易商(SD)。前五类会员的监管要求在我们今年的蓝皮书中都有详细介绍,其中我们最为熟知的是FDM类会员,比如像嘉盛、安达OANDA都属于这一类(这两家同时还是FCM类会员),只是NFA的监管中明确要求是不可以接纳美国以外的客户的,所以中国地区的客户开户通常是在这些公司受其他地区监管的平台上。

这是一家新获得NFA CPO(商品池子运营商)在NFA网站上显示的信息,除了有当前状态的简单描述外,其他信息一概没有,包括地址信息。NFA的展示除了确实证明这是NFA发放的牌照外,我们完全无法获得更多的信息,看完确实是一肚子的问号。

除了CPO外,NFA的会员分类中还有商品交易顾问(CTA)、期货佣金商(FCM)、外汇交易商(FDM)、介绍经纪商(IB)和掉期交易商(SD)。前五类会员的监管要求在我们今年的蓝皮书中都有详细介绍,其中我们最为熟知的是FDM类会员,比如像嘉盛、安达OANDA都属于这一类(这两家同时还是FCM类会员),只是NFA的监管中明确要求是不可以接纳美国以外的客户的,所以中国地区的客户开户通常是在这些公司受其他地区监管的平台上。

- 上一篇: 刷单EA,锁单对冲型,有源码

- 下一篇: 《投资的本源:稳健均衡投资策略》书籍下载

发表评论